この記事の要約

日本人の平均貯蓄額(普通預金・定期預金)は1,212万円、平均投資額は294万円となっています(※ただ、この値は平均値のため、実際はより少なくなります)。

日本人の資産は貯蓄に偏っており、投資は少ない傾向にあることは確かですが、SNSなどで叫ばれる投資偏重の意見もリスクがあり、バランスを取ることが大切です。

普通預金などの貯蓄は、利子は付かないものの、元本割れすることはなく、いつでも現金にできる安全資産です。

投資は、元本割れするリスクがあるものの、値上がりや分配金などのリターンが期待でき、若い内から始めることで複利効果により大きな資産形成効果が期待できます。

投資初心者は、個別株ではなくリスクが小さいインデックス投信で、2024年から始まる新NISA枠の範囲内で長期的に無理なく資産形成するようにしましょう。

貯蓄と投資はバランスを取ることが大事

貯蓄と投資は、バランスを取ることが重要です。

日本人の資産形成は、貯蓄(日本円による銀行預金)に偏っていると言われています。

昨今はSNSなどで、米国株や投資信託・ETFなどへの投資が過度におすすめされている風潮もあり、2024年から始まる新NISAをフル活用すべきという声も小さくありません。

ただ、リスクが小さいインデックス投資であっても相応にリスクがあるため注意が必要です。

日本人の平均貯蓄と平均投資金額

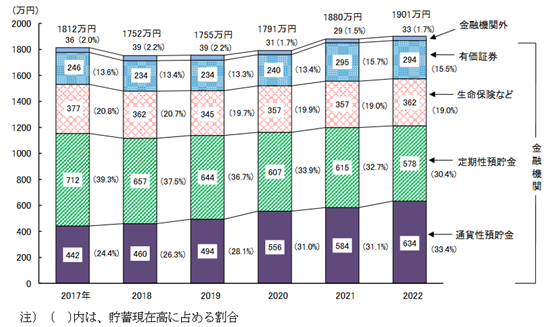

総務省が2023年5月に発表した「2022年家計調査報告」から、日本人の平均貯蓄や平均投資金額について見ていきましょう。

なお、この調査は日本の2人以上家庭の家計調査となります。

日本の2人以上家庭の資産額は1,901万円で過去最多となりました。

日本人の資産額の内訳を見てみると、通貨性預貯金634万円、定期性預貯金578万円、生命保険など362万円、有価証券294万円、金融機関外33万円となっています。

貯蓄額にあたるのは通貨性預貯金634万円、定期性預貯金578万円であり、合計1,212万円です。

投資額にあたるのは有価証券294万円となります。

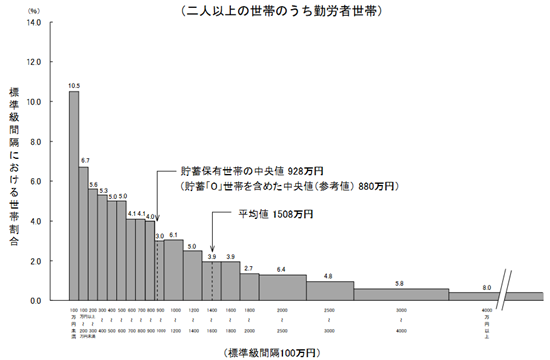

なお、この数字を見ると多いように思えてきますが、資産額の平均値を下回る世帯は66.3%と約3分の2を占め、中央値で見ると880万円となっており、最も多いのは資産100万円未満となっています。

いずれにしても、日本人の資産は貯蓄に偏っており、投資は少ない傾向にあると見て間違いなさそうです。

貯蓄の重要性とは

貯蓄の重要性について押さえておきましょう。

いざというときの備えになる

普通預金などの貯蓄は、いつでも現金に換金できる流動性が高い資産であることがメリットです。

全ての資産を投資に回してしまっているような状況では、事故や病気で入院することになった際には、現金を作るために資産を売却する必要が生じてしまいます。

手元の現金や普通預金といった貯蓄には利子はほとんど付きませんが、不測の事態に備えるためにも、ある程度は用意しておくことが重要です。

大きく目減りすることがない

銀行預金には利子がほとんど付かない一方で、貯蓄は目減りすることもありません。

インフレや円安によって、貯蓄の実質的な価値が減ることはあるものの、額面の金額が大きく減ることはなく、貯蓄が安全資産と言われるゆえんです。

ただ、2022年以降はインフレと円安が進んでいることから、ドル建てで見た円預金は実質的に目減りしているため、貯蓄だけでなく投資をしてバランスを取ることも重要です。

貯蓄を効果的に行う方法

貯蓄を効果的に行う方法は、投資資金を貯める方法にもつながる、あらゆる資産形成の基本となるものです。

家計簿をつけて目標を立てる

毎月いくら資産形成できるかは、「収入-支出+運用」の式で決定されます。

収入が多ければ多いほど貯蓄や投資に回せますが、支出が多ければ多いほど貯蓄や投資に回せる額も減ってきてしまいます。

支出を少なくすることは、あらゆる資産形成の第一歩です。

支出を少なくするポイントとしては、家計簿を付けて、家計の支出を把握しておくことが基本となります。

また、近年は「マネーフォワード」のような便利な家計簿アプリも登場しており、銀行預金やクレジットカード使用状況などをアプリから簡単に参照できます。

最新テクノロジーを使って節約につなげる

支出を減らす手段として、最新テクノロジーを使って節約するという方法があります。

例えば、省エネ家電に買い替える、ポイントが貯まるキャッシュレス決済を使う、サブスクサービスを活用する、ネットから契約できるダイレクト型の保険に変えるなどです。

昔から使っている製品やサービスについて、特に情報をアップデートしないまま使い続けている人は非常に多く、改めて情報を入れてみることが重要です。

技術革新によって生活水準を上げられるとともに、節約効果も得られます。

投資のリスク

昨今は投資の重要性がSNSでもさかんに叫ばれており、日本政府も年金2,000万円問題などを背景に、2024年から新NISAが始まるなど、投資を推す風潮が強くなっています。

ただ、投資には相応のリスクがあるため、リスクとリターンを押さえておくことが重要です。

まずは投資のリスクについて押さえておきましょう。

元本割れとなり目減りする可能性がある

投資のリスクは、元本割れになる可能性があることです。

普通預金などの貯蓄は元本割れとなることはありませんが、株や投信、ETFなどの金融商品は元本割れとなるリスクが常につきまといます。

2008年リーマンショックや、2020年コロナショックのような暴落相場では、安全なインデックス投資をしていたとしても、一時的に大きな下落となっていました。

ただ、このような暴落相場はあくまで一時的であることが多いため、投資を継続するには、暴落しても保有し続ける精神力の強さが必要であるとともに、全ての資産を投資に回さない資産管理が必要です。

資産管理のバランスとしては、投資に回すのは、多くても全資産の半分程度に押さえておくことでバランスが取れます。

昨今のSNSでは、全資産を米国株や米国株ETFで運用するといった声が大きくなっていますが、リスクも相応にあることに注意が必要です。

将来、リーマンショック級の経済危機が来て資産価値が暴落したタイミングで、失業や入院をしてしまうような万一の事態に備えて、ある程度の貯蓄も備えておくようにしましょう。

投資のリターン

投資のリターンについて押さえておきましょう。

値上がりや配当金・分配金が得られる

投資では、値上がり益や配当金・分配金などのリターンが得られます。

資産を銀行預金に預けておけば、目減りはしないものの、利子はほとんど付きません。

投資では、安全なインデックス投資をしていれば、年率平均5%程度のリターンが期待できます。

また、投資の利益に対しては、値上がり益・配当金ともに20.315%の税金が課税されますが、NISA口座から投資すれば非課税となります。

2024年からは、非課税投資枠が従来のNISAの3倍となる1,800万円に拡充され、非課税期間が恒久化される新NISAも始まります。

※出典:金融庁 新しいNISA

早く始めれば複利効果でリターンが大きくなる

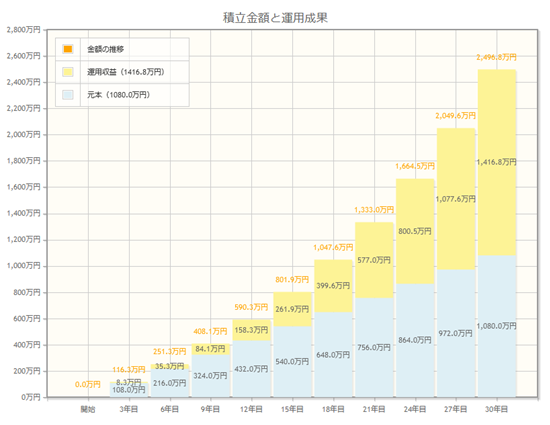

投資は、若い内から早く始めれば始めるほど、複利効果でリターンが大きくなります。

金融庁のNISA解説ページにある「資産運用シミュレーション」を使ってみると、その効果は顕著です。

例えば、毎月3万円ずつ積み立てをして、年率5%で運用していけば、30年後には24,967,759円と、約2,500万円になります。

※出典:金融庁 資産運用シミュレーション

毎月3万円を普通預金に積み立てしても、ゼロ金利のため30年で1,080万円ですが、年率5%で運用することで、30年で2.5倍の差が付くことになります。

投資初心者におすすめの投資とは

投資初心者が心得ておきたい投資への考え方について押さえておきましょう。

リスクが小さいインデックス投信やETFで行う

投資と聞くと、多くの日本人は、トヨタ株やソニー株といった個別株投資を連想しますが、個別株投資にはリスクがあります。

投資初心者におすすめなのが、インデックス投信やETFといった、指数に連動するインデックス投資です。

インデックス投資では、例えば日経平均株価に連動する銘柄に投資すれば、1つの商品で日経平均を構成する225銘柄に分散投資できるためリスクを小さくできます。

特に、昨今多くの人に人気となっているのが、米国株(S&P500指数)や世界株(通称“オルカン”)のインデックス投資です。

米国株インデックスはドル建て資産になるため、日本円に対するリスクヘッジにもなります。

NISAの範囲内に留めておく

初心者の方が行う投資は、NISAの範囲内で行えば十分です。

2024年から始まる新NISAでは、年間240万円、最大1,800万円まで非課税投資枠で投資できます。

ただ、新NISA枠をいきなり全て使うのではなく、10~30年間程度に分散して無理のない範囲で投資を始めることが重要です。

具体的には、新NISA枠を使って、毎年60万円の投資積立を30年間継続するといった形です。

貯蓄と投資はバランスを取って無理のない資産形成を心掛けよう

日本の家計は、貯蓄に偏っており、投資が少ない傾向にあります。

その一方、SNSなどのネット上では、過度に投資を煽る風潮もありますが、投資には相応のリスクもあるため注意が必要です。

銀行預金などの貯蓄は、利子は付かないものの、事故や病気といった万一の事態に備えられる、リスクに強い安全性がメリットです。

投資は、若い内から始めると複利効果で大きなリターンが期待できる一方、元本割れの可能性がつきまとうため、全資産を投資に注ぐことには大きなリスクが伴います。

老後資金対策はもちろんインフレ・円安対策としても投資を始めることは重要ですが、貯蓄とのバランスを取って、長期的に無理のない範囲で行うようにしましょう。

出典:

出典: