2019年に金融庁が発表した、老後資金に2,000万円が必要になるという「老後2,000万円問題」は大きな話題となりました。

人生100年時代においては、退職後の時間がますます長くなっていることから、老後資金の形成は現役世代の資産形成においても重要なトピックです。

老後資金の確保方法としては、自宅を賢く活用できる「リバースモーゲージ」を活用する高齢者が増えており、NISAやiDeCoを使って資産運用を始める現役世代も増えています。

この記事では、「老後資金はいくら必要なのか?」を検証した上で、リバースモーゲージをはじめとする老後資金の確保方法についてFPが解説していきます。

老後資金はいくら必要?

2019年に金融庁が発表した「老後2,000万円問題」は大きな話題となりましたが、実際に老後資金はいくら必要になるのでしょうか?

老後資金はいくら必要になるかについて、国の統計資料から検証していきます。

老後の生活費はいくら掛かる?

老後の生活費がいくら掛かるのかについては、総務省が作成している「家計調査」を調べることで、現在の高齢者の生活費の目安を算出することができます。

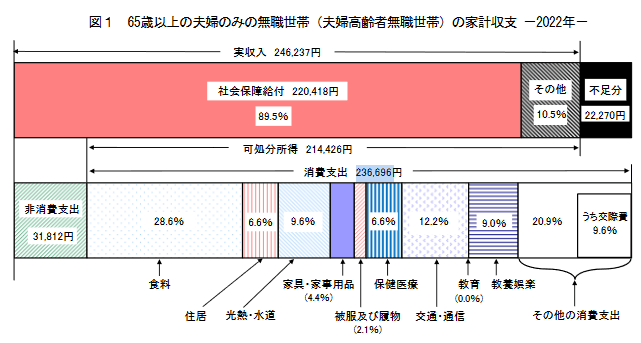

総務省が発表した「家計調査 2022年(令和4年)平均」を参照してみましょう。

65歳以上の夫婦のみの無職世帯の1ヶ月の平均消費支出は236,696円となっており、不足分は22,270円となっています。

※出典:総務省

65歳以上の単身無職世帯の平均消費支出は143,139円となっており、不足分は20,580円となっています。

※出典:総務省

夫婦世帯であっても単身世帯であっても、高齢者の生活は年金収入だけでは厳しい状況が分かります。

なお、上図の消費支出の内訳を見てみると、世帯によってはここまで使わない支出もあるため、ここまで消費支出が掛からないケースもあるかもしれません。

とはいえ、2022年からは日本でもインフレが続いており、今後も人手不足や円安、海外物価高などを背景にインフレが続く可能性があるため、老後資金に予断は許さない状況と言えます。

老後に年金はいくら貰える?

退職後の高齢者の収入は、年金に頼ることになります。

総務省の「家計調査 2022年(令和4年)平均」によると、年金収入の平均は、65歳以上の夫婦のみの場合は220,418円、65歳以上の単身世帯は121,496円となっています。

ただ、厚生年金と国民年金によって違いが出ることには注意が必要です。

厚生労働省の「令和3年度 厚生年金保険・国民年金事業の概況」によると、厚生年金は145,665円、国民年金は56,368円となっています。

※出典:厚生労働省

厚生年金ならともかく、自営業・フリーランサーが加入する国民年金だけでは厳しい状況であることが分かります。

老後に必要な資金は?

ここまで見てきた政府資料から、老後に必要な資金を簡単に計算してみることにしましょう。

まず、厚生労働省の「2021年(令和3年)簡易生命表」によると、日本人の平均寿命は、2021年時点で、男性が81.47歳、女性が87.57歳となっています。

※出典:厚生労働省

ただ、平均寿命は65歳未満で亡くなった人も含んでおり、65歳時点の平均余命を見てみると、男性が19.85歳、女性は24.73歳となっており、老後は平均寿命以上に長いことが分かります。

※出典:厚生労働省

総務省の「家計調査 2022年(令和4年)平均」によると、65歳以上の夫婦のみの無職世帯の1ヶ月の不足分は22,270円、年額(12ヶ月)に換算すると267,240円です。

65歳で退職し、男性は85歳まで、女性は90歳まで生きるとして、単純に20~25年間の老後があると想定し、年額不足分267,240円に20年~25年を掛けると、約534万円~約668万円となります。

不足分は約600万円となるため、厚生年金に加入していれば、退職金だけでも十分に賄えると思うかもしれませんが、そう簡単にはいきません。

なぜなら、75歳以上になると健康寿命を迎えて、医療費と介護費が増大することになるためです。

現在は、高齢者の医療費は1割負担(収入が多いと2~3割負担)となり高額療養費制度もありますが、少子高齢化が加速する今後の日本では持続可能性は危ぶまれています。

金融庁が発表した老後資金2,000万円はやや誇張されたものだとしても、老後資金を甘く見ることは避けた方が賢明と言えるでしょう。

自宅を賢く活用できる「リバースモーゲージ」とは?

老後資金を確保する方法として、自宅を賢く活用できる「リバースモーゲージ」を活用する人も増えています。

リバースモーゲージとは、自宅を担保に生活資金を借入れしながら、自宅に住み続け、借入人が死亡したときに不動産を処分して借入金を返済する仕組みです。

住宅ローンで住宅を買うこととは逆に、まず生活費を借入して、一括で借入した残高を最後にまとめて返済することから、「リバース(逆)」「モーゲージ(抵当・抵当権)」と名付けられています。

リバースモーゲージを活用することによって、自宅に住みながら、老後資金の減少を遅らせることが可能となります。

特に、定年退職後に住宅ローンの支払いが残っている場合には、住宅ローンからリバースモーゲージに借換えすれば、「元金+利息」の返済から「利息のみ」の返済に変わるため、月々の返済金額を減額させる効果も期待できます。

また、リバースモーゲージで生活費を借りたからといって、必ずしも死後に住宅を売却しなければいけないわけでもなく、借入期間中に元金を返済すれば、自宅を資産として家族に残すことも可能です。

ただ、リバースモーゲージにもデメリットがあり、長生きすればするほど融資限度額まで資金を使ってしまうリスクがあり、変動金利しかないため金利変動リスクがあることなどには注意が必要です。

老後資金の確保方法

現役世代が老後資金を確保する方法を見ていきましょう。

まずは家計を見直して節約を考える

家計を見直して節約することは、あらゆる資産形成の第一歩となるものです。

また、現役世代の内から合理的な生活を心掛けておけば、その習慣は退職後にも役立ち、老後の支出額を減らす効果も期待できます。

家計簿の習慣を付ける、料理の腕を磨いて食費を減らす、格安スマホ(MVNO)やキャッシュレス決済といったテクノロジーを活用して支出を抑えるといった行為は、老後資金の確保にも繋がります。

NISAやiDeCoを使って資産運用を始める

投資優遇制度であるNISAやiDeCoを使って、老後資金の確保をする現役世代が増加しています。

特に、NISAは2024年から現行制度から大幅に拡充することが決まっているため、現役世代の老後資金形成には追い風です。

資産運用や投資と聞くと難しいと思ってしまうかもしれませんが、米国株や世界株などのインデックス投資はリスクも低く、貯金感覚で積み立てていくだけで老後資金の確保を手助けするものです。

副業やネットビジネスなど老後にも働ける仕組みを作る

そもそも老後資金問題の本質とは、定年退職で年金以外の収入がなくなってしまうことにあります。

逆に言えば、老後にも働くことができれば、実質的に老後資金の確保問題はなくなってしまうとも言えます。

現在、国は企業に70歳定年を努力義務化していますが、副業やネットビジネスなどで個人でも老後に働ける仕組みを作っておくことはますまず重要になってくるでしょう。

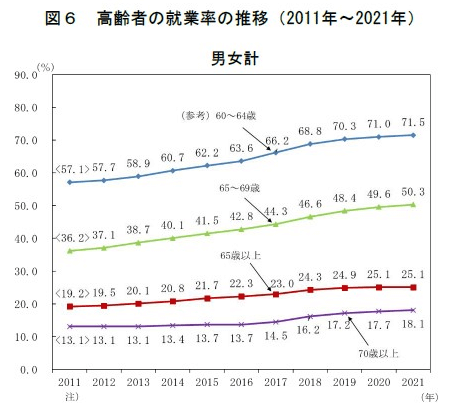

働く高齢者は増加しており、2021年には65歳以上の高齢者の就業率は25.1%と過去最高を記録しました。

※出典:総務省統計局

日本労働組合総連合会(連合)の「高齢者雇用に関する調査2020」によると、高齢者が働く理由としては、「健康を維持するため」(46.2%)、「生活の質を高めるため」(33.9%)、「働くことに生きがいを感じているため」(28.8%)、「仕事を辞めてもやることがないから」(24.9%)など、金銭面以外の理由で働き続ける人が少なくないことが分かります。

※出典:日本労働組合総連合会

生涯現役で働き続けることは、老後資金問題の解決策になることはもちろん、社会参加を通じた健康促進や暇防止に繋がり、老後のQOLを高めることにもなります。

老後2000万円も必要ない?まずは老後資金の現状について把握してみよう!

この記事では、「老後資金はいくら必要なのか?」を検証した上で、リバースモーゲージをはじめとする老後資金の確保方法についてFPが解説してきました。

総務省の「家計調査」などから計算してみると、老後資金として2,000万円は必要なさそうなことが分かります。

ただ、昨今のインフレや、少子高齢化により崩壊しつつある日本の年金制度や医療制度、そして伸び続ける平均寿命などを考えると、老後資金に予断は許しません。

老後資金の確保方法としては、自宅を担保に生活費を借りられる「リバースモーゲージ」を活用する高齢者も増えており、NISAやiDeCoを使って資産運用を始める現役世代も増えています。

いずれにしても、老後資金の確保は避けて通れないことであるため、まずは自身や家族の老後資金に向けた取り組みを把握してみることから始めてみましょう。