資金計画を立てることは、家族の将来設計を考える上で最も基本となることです。

現在の収入や資産状況から資金計画を立てることで、教育資金や老後資金の見通しが立ち、それに応じて必要な資産運用が分かるようになってきます。

また、FPに資金計画を相談すれば、「キャッシュフロー表」を作成するなどして、より具体的な資金計画を立てることが可能です。

この記事では、資金計画を立てることのメリットや資金計画を立てるポイント、FPに相談した場合の資金計画の立て方について解説していきます。

資金計画を立てるメリット

現在の収入や資産状況から、将来の資金計画を立てることは億劫で面倒な作業に感じられるかもしれませんが、資金計画を立てることには多くのメリットがあります。

資金計画を立てることによるメリットを見ていきましょう。

現在の家計の状況を客観的に把握することができる

資金計画を立てる上では、「今現在の収入はいくらあるか?」「今現在の資産状況はどうなっているか?」など、現在の家計の状況を客観的に把握することが第一です。

「収入がたくさんある」「資産があまりない」などといった曖昧な表現ではなく、実際の収入や資産を数値として把握する必要があります。

収入や資産を数値化して客観視してみると、「思ったよりも収入がなかった……」「もっと資産があるものだと思っていた……」など、想像していたよりも厳しい現実を目の当たりにすることも少なくありません。

ただ、現在の家計の状況を客観的に把握することによって、将来の資金計画の見通しを立てられるようになるため、より豊かなライフプランを送るための第一歩となります。

家族の将来に向けて必要な資産運用が分かる

資金計画を立てる上では、現在の収入・資産を把握することに加えて、人生3大支出である教育資金・住宅資金・老後資金など、将来に必要なお金について明らかにすることも必要になります。

「子供の教育にはたくさんお金が掛かる……」「老後資金はいくらあっても不安……」など、曖昧に把握するのではなく、実際に必要なお金を明確化することが目的です。

家族の将来に向けて必要なお金を具体的に把握しておくことで、将来に向けて必要になるお金の見通しが具体的に分かってきます。

近年は、将来のお金の不安に備えるために、本業の仕事に加えて、副業や投資を始める若い世代が増加傾向にあります。

ただ、家族の将来に必要な資金額によって、必要な資産運用が異なってくることには注意が必要です。

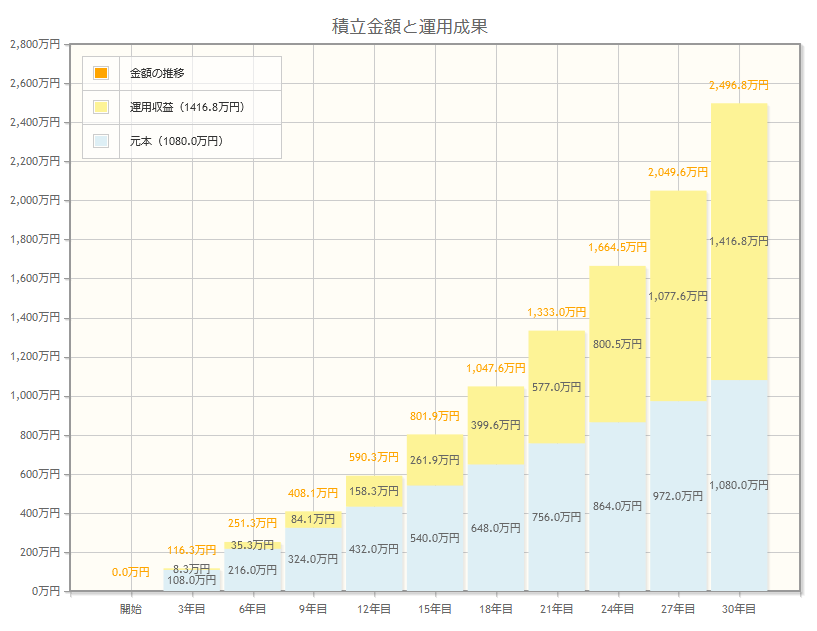

家族の将来に必要なお金が具体的に分かってくれば、「余裕があるため普通預金の貯金で十分」「教育資金のために学資保険で積立したい」「老後資金に備えてNISAを活用して年率5%程度で運用したい」といった、必要な資産運用が分かってきます。

資産運用を始める若い世代は増加傾向にありますが、家族の将来に必要なお金を具体的に把握していなければ、適切な資産運用のミスマッチが起こる可能性があります。

将来のお金について意識することで仕事や投資、節約のモチベーションに繋がる

現在の収入・資産や、家族の将来に必要なお金が具体的に分かると、その未来に向けて、仕事や投資をするモチベーションが上がるというメリットがあります。

また、節約一つするにしても、その行為が家族の将来に繋がっていると連想できることではかどる効果もあるでしょう。

人間は目標があるとやる気が出てくる性質がありますが、資金計画を立てることは、その一助になる効果が期待できます。

仕事でやる気が出てくればさらなる収入アップに繋がり、投資のモチベーションが上がればよりよい情報を探せるようになり、節約も楽しくなれば最新テクノロジーを使って楽しく支出を抑えられるなど、相乗効果に繋がることも期待できます。

資金計画を立てるときのポイント

FPに相談しなくても、自分や家族だけで資金計画を立てることができます。

また、FPに相談して資金計画を立てたい場合であっても、自分や家族であらかじめ資金計画を立てておくことは、相談をスムーズに進める上で役に立ちます。

資金計画を立てる上ですべきことや、資金計画を立てるときのポイントについて押さえておきましょう。

家計の収入・支出や資産状況を把握する

資金計画を立てるためには、まずは「現在の家計の収入・支出」および「家計の資産状況」などを明らかにする必要があります。

具体的には、次のように数値化できるお金の情報を把握しておきましょう。

- 毎月の給与収入

- 毎月の支出

- 預貯金残高

- 保険金額

- 株などの資産残高

FPと相談して資金計画を立てる場合にも、これらの情報から「キャッシュフロー表」や「バランスシート」といった書類を作成していくことになります。

教育資金や住宅資金について大まかな目安を立てる

将来的に必要となる教育資金や住宅資金について、大まかな必要支出の目安を立てておきましょう。

特に、教育資金については、子どものライフイベントとして「何年に学校に入学するか?」を把握しておくことが重要です。

住宅資金については、住宅の取得にあたって、「物件価格いくらの住宅を取得したいか?」「自己資金はどの程度出すか?」「住宅ローンをどのように利用するか?」について想定しておくことが重要です。

老後資金について老後生活費と年金額について調べる

2019年に金融庁が発表した、老後資金には2,000万円が必要になるという、いわゆる「老後2,000万円問題」は大きな話題となりました。

「自分や配偶者の老後資金がいくら必要なのか?」を考えることは、NISAやiDeCoを使った資産運用の必要性を考える上でも重要となります。

老後の生活費については、総務省が作成している「家計調査」を調べることで、老後の生活費の目安を算出できるため参照してみましょう。

65歳以上の夫婦のみ無職世帯の1ヶ月の家計収支は次のようになっています。

※出典:総務省

FPに相談するとどんな資金計画アドバイスを受けられる?

資金計画についてFPに相談すると、どのようなライフプランニング相談を受けられるかを見ていきましょう。

FPと一緒に「ライフプランニング」を作成するプロセス

FPに相談して「ライフプランニング」を作成するプロセスは、次のような流れで行われることが一般的です。

- まずお客様にライフプランニングの全体像を説明します。

- 面談を通してお客様の家族構成や年収、将来の支出などの情報を確認します。

- お客様の収入や資産状況から「キャッシュフロー表」を作成します。

- お客様の目標を達成するためのライフプランの提案書を作成・提示します。

- お客様のライフプランを達成するために資産運用や不動産購入の実行支援をします。

※あくまで実行支援であり、実行はお客様によってしていただきます。 - お客様の家族構成の変化などに応じて、ライフプランの見直しを行います。

FPと作成する「キャッシュフロー表」とは

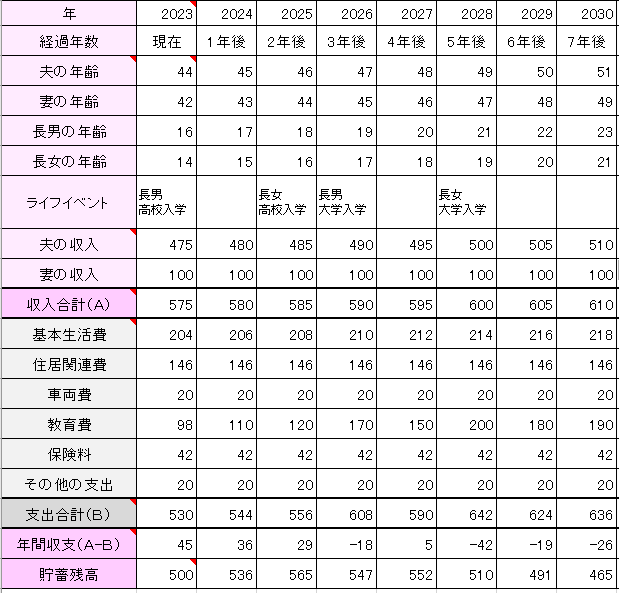

FPは、お客様の家族構成、収入・資産状況から「キャッシュフロー表」を作成させていただきます。

キャッシュフロー表とは、現在の収支状況と今後のライフプランをもとに、将来の収支状況を予想し、資産の推移を時系列にした表のことです。

具体的には、次のような「キャッシュフロー表」を作成します。

※出典:日本FP協会

「キャッシュフロー表」を作成することによって、現在から将来の収入と支出の変化とそれに伴う資産の変化を一覧できるため、家計の状況の流れを把握することができます。

そして、キャッシュフロー表で将来の家計状況を把握することによって、お客様に適する資産運用などのアドバイスをできるようになります。

FPと作成する「バランスシート」とは

キャッシュフロー表を作成する上で、家計の資産状況をより詳しく把握するために「バランスシート」を作成することもあります。

バランスシートとは、家計の資産と負債の関係を表した書類です。

具体的には、次のような「バランスシート」を作成します。

※出典:日本FP協会

家族のための資金計画を立てるためにFPに気軽に相談してみよう

この記事では、資金計画を立てることのメリットや資金計画を立てるポイント、FPに相談した場合の資金計画の立て方について解説してきました。

資金計画を立てて家計状況を客観的に把握すると、家族の将来に向けて必要な資産運用が明確になり、仕事や投資、節約のモチベーションに繋がるなどのメリットがあります。

資金計画を立てる上では、家計の収入・支出や資産状況を具体的な数値として明らかにした上で、教育資金や住宅資金、老後資金の必要金額について大まかな目安を立てることが重要です。

FPに相談していただければ、「キャッシュフロー表」などを作成した上で、お客様に最適な資産運用などのライフプランニングをご提案させていただけます。

家族のための資金計画を立てるためにも、FPに気軽に相談してみましょう。

関連記事